Norges se acerca a los dos centenares de desinversiones por causas climáticas

El fondo, uno de los grandes inversores de la bolsa española, recurre a esta estrategia cuando la empresa no reacciona al engagement y reconoce que obtiene rentabilidad extra con ella

Norges Bank Investment Management, la gestora del fondo soberano noruego y uno de los mayores inversores institucionales de la bolsa española, ha desinvertido en un total de 170 compañías por sus riesgos climáticos desde 2012, según ha explicado el gigante este semana.

Además, las cifras de veto del gigante son todavía más elevadas, ya que ha llevado a cabo 77 «exclusiones éticas» de compañías por su exposición al carbono o su nivel de emisiones de gases de efecto invernadero. El fondo soberano crea esta última lista negra a partir de las directrices marcadas por el Ministerio de Finanzas noruego.

A su juicio, la desinversión es una herramienta más en su estrategia para controlar el impacto climático en su cartera, si bien, su uso se ciñe «principalmente a inversiones pequeñas donde otras acciones no son adecuadas».

Las desinversiones son decisiones de inversión activas que dan lugar a desviaciones del índice de referencia, con lo que, siguiendo su política, cuando desinvierte en una empresa reinvierte el capital obtenido en el mismo mercado donde ha cerrado la posición.

Para ello, el montante se asigna a las empresas individuales dentro de ese mercado según su capitalización.

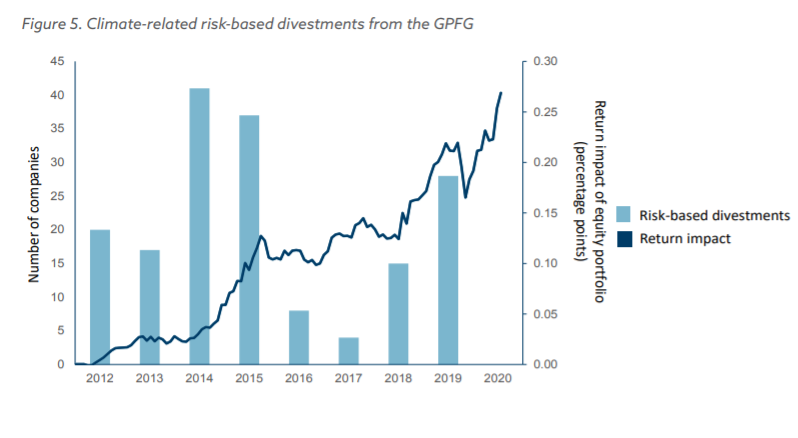

Según la información desglosada por ejercicios, 2014 y 2015 fueron los años en que más empresas salieron de su cartera en relación a la gestión de riesgos climáticos (40 y 35, respectivamente).

Con estas acciones, el fondo asegura haber sumado 0,27 puntos de rentabilidad acumulada en la cartera de renta variable. El rendimiento anualizado de las inversiones de capital desde 2010 ha sido del 9,5 por ciento.

Esto no quiere decir que necesariamente se obtenga un beneficio al cerrar la posición, aclara Norges. «Cuando la empresa desinvertida tiene un rendimiento inferior o superior al rendimiento del mercado local, esto se traduce en una ganancia o pérdida relativa, respectivamente».

Alerta para más de 9.000 empresas

Norges, con más de 1,6 billones de euros en su ‘Government Pension Fund Global’ no es un inversor pequeño, lo cual explica la trascendencia de estas políticas de desinversión o ‘engagement’.

Además, la relevancia de los pasos de Norges está marcada por su posición global. Está presente en más de 9.000 empresas, lo que le llevó a votar el año pasado en un total de 12.114 juntas de accionistas.

Entre ellas, el inversor nórdico cuenta con posiciones en muchas de las grandes compañías española que componen el Ibex 35, entre las que destacan Santander, Caixabank, Naturgy, Indra, Telefónica, Iberdrola, Repsol o Acciona.

Para la gestión de los riesgos climáticos, el último año, Norges ha realizado ‘engagement’ con más las compañías que representan el 26 por ciento de su cartera y el 50 por ciento de la huella de carbono del fondo: un total de 536 reuniones.

‘Engagement’ y asesoramiento, pasos necesarios

Por sus mandatos ambientales, busca inversiones puramente verdes —el 9 por ciento de la cartera de acciones se clasifica como ambiental— pero también tiene una exposición significativa a empresas que contribuyen a la transición climática.

«Además de promover nuestras expectativas, estos diálogos son útiles para nuestro análisis de inversiones, ya que obtenemos información adicional para ayudar a identificar las empresas que probablemente tengan éxito en la transición climática y aquellos que están más expuestos a los riesgos climáticos», explica.

Además, lleva a cabo una monitorización de su cartera de acciones para identificar empresas en transición y sus prácticas en la gestión del clima.

Su política pasa por colaborar con las empresas de sectores sensibles que aún no han articulado sus planes climáticos de acuerdo con sus expectativas, fomentando el establecimiento de planes que incorporen las recomendaciones del TCFD y la adopción de los objetivos de reducción de emisiones basadas en la ciencia.

Rastrea más de 30 indicadores en el marco TCFD

Su modelo rastrea más de 30 indicadores en el marco del Task Force on Climate-Related Financial Disclosures (TCFD). Desde que comenzó a realizar estas evaluaciones en 2010, ha ampliado el nivel de cobertura y profundidad. En 2020, evaluó a más de 1.500 empresas de 19 sectores.

«Evaluamos sus divulgaciones climáticas anuales para comprender cómo gestionan los riesgos y las oportunidades relacionados con el clima», explica la guía de la gestora, que ve necesarios «informes más consistentes y estandarizados que permitan comparaciones».

A pesar de ello, reconocen «una mejora significativa en los informes de las empresas en los años recientes». Sin embargo, todavía hay variaciones en la calidad de la divulgación entre empresas, sectores y mercados.

Voto climático en las juntas de accionistas

En sus estrategias de voto de la temporada de juntas, el cambio climático es también uno de los temas centrales para Norges.

Cuando las empresas en las que participa no están haciendo suficientes esfuerzos para adaptarse contra el cambio climático, apoya las proposiciones que insten al grupo a un recorte de emisiones que ponga a la empresa dentro del Acuerdo de París.

En el primer semestre ha votado a favor del 38 por ciento de las propuestas climáticas

Fruto de ello, durante el primer semestre del 2021, el fondo noruego ha votado a favor del 38 por ciento de las propuestas de accionistas relacionados con el clima. En este mismo periodo, además, ha votado en contra de la elección de un consejero en seis empresas.

Y es que su ejercicio de ‘voting’ también comprende oponerse a los miembros de la junta en los casos en que creen que no han gestionado adecuadamente su interés como accionista, al fallar en la supervisión, gestión o divulgación de riesgos relacionados con el clima.