La euforia de los gestores por los activos ESG se suaviza en agosto

Uno de cada cinco gestores de fondos considera que las posiciones largas en ESG son la apuesta más repetida en agosto, solo por detrás de las acciones de grandes tecnológicas estadounidenses

Cada vez son menos los inversores ajenos a las siglas ESG. Los activos para invertir siguiendo criterios ambientales, sociales y de buena gobernanza son una de las apuestas que más se repiten entre los gestores de fondos de inversión en los últimos meses, en línea con la creciente entrada de dinero a los productos verdes.

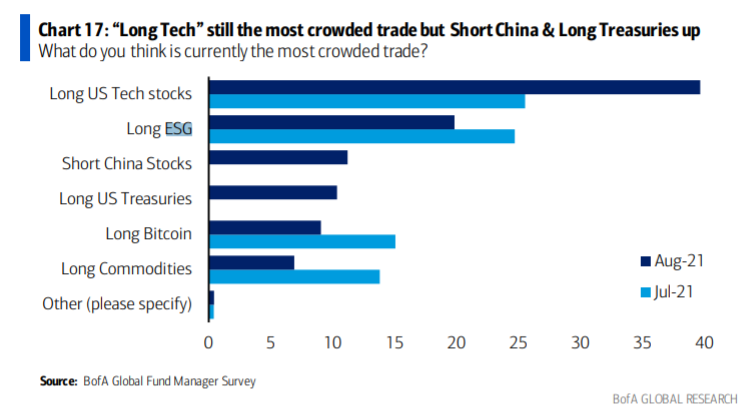

Según una encuesta de Bank of America llevada a cabo en agosto, uno de cada cinco gestores de fondos (20 por ciento) considera que las posiciones largas en ESG son el segundo activo más negociado en el mes, solo por detrás de las acciones de grandes tecnológicas estadounidenses.

Y es que la demanda por las acciones tecnológicas que cotizan en el Nasdaq, como Microsoft, Apple, Google o Facebook, se ha multiplicado entre junio y agosto desde el 20 al 40 por ciento, según las últimas encuestas mensuales.

Sin embargo, el número de gestores que consideran que lo más repetido en el mercado es apostar largo por los activos ESG – sin discernir entre los productos de renta fija y renta variable- ha roto su racha ascendente en agosto. Así, la evolución ha sido del 15 por ciento en junio al 25 por ciento en julio, suavizándose hasta el 20 por ciento en agosto.

En el octavo mes del año, las posiciones cortas en el mercado de valores chino y las apuestas en largo por los instrumentos de deuda pública del Tesoro de los Estados Unidos han emergido con fuerza, con más de un 10 por ciento de referencias, en el ‘ranking’ mensual de activos que más interés suscitan entre los gestores.

Asimismo, el interés en largo por el criptoactivo Bitcoin (10 por ciento) y por las ‘commodities‘ (7,5 por ciento) son otras dos de las apuestas más demandadas según los gestores, aunque ambas han perdido posiciones respecto a julio.

Desde 2013, que se lleva a cabo esta encuesta, el liderazgo del mercado ha estado protagonizado por las apuestas largas en ‘high yield’, dólar estadounidense, tecnología, mercados emergentes, bonos del tesoro de EE.UU., tecnológicas y acciones de crecimiento, Bitcoin, ‘commodities’ y ‘quality’.

Inclinación por los sectores cíclicos

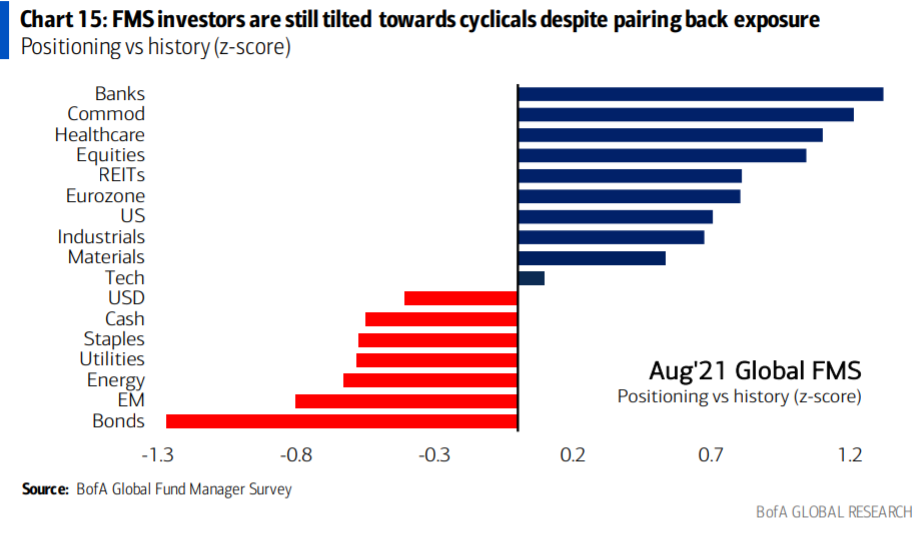

En cuanto a los sectores más presentes en las carteras de los gestores de fondos de inversión globales durante agosto, la encuesta muestra una inclinación hacia los sectores cíclicos por encima del promedio histórico.

Sin embargo, los expertos de BofA Global Research destacan que este mes «los inversores han tomado una actitud ligeramente más defensiva al incrementar sus posiciones en salud, seguros, ‘utilities’ y efectivo».

En concreto, esta ‘sobreponderación’ se da en bancos, materias primas y sector salud, así como en acciones por tipo de activo y en la exposición a la Eurozona y los Estados Unidos.

En el lado contrario, hay infraponderación relativa en dólares y efectivo, así como en los bonos y las apuestas por los mercados de las regiones emergentes.

Sin apetito por los bonos

La encuesta pone de relieve que la asignación a acciones en las carteras ha dejado atrás su pico máximo de abril (62 por ciento) y se ha fijado en el 54 por ciento en agosto.

No obstante, parece que los gestores no tienen apetito para rotar de acciones a bonos, de momento.

Entre los principales riesgos a futuro que detectan para sus inversiones sobresale la inflación, a la que se refiere el 22 por ciento de los encuestados. El repunte de precios preocupa más que el ‘taper tantrum’, el final del ‘grifo’ de adquisición de activos por parte de los bancos centrales.

Esta potencial reducción de la compra de bonos por parte de la Reserva Federal de Estados Unidos y del Banco Central Europeo es el mayor riesgo para un 20 por ciento. Suscita prácticamente el mismo nivel de alerta que la variante delta del Covid.