Europa multiplica por seis la oferta de fondos climáticos estadounidense

La industria europea acapara el 70% de la oferta de fondos de inversión que combaten el cambio climático, cuyo patrimonio se triplicó en 2020

La fiebre por los fondos de inversión sostenibles enfocados en la lucha contra el cambio climático no ha llegado por igual a todos los países. Las gestoras europeas son las claras protagonistas en lo que se refiere a la oferta, muy por delante de las grandes entidades estadounidenses.

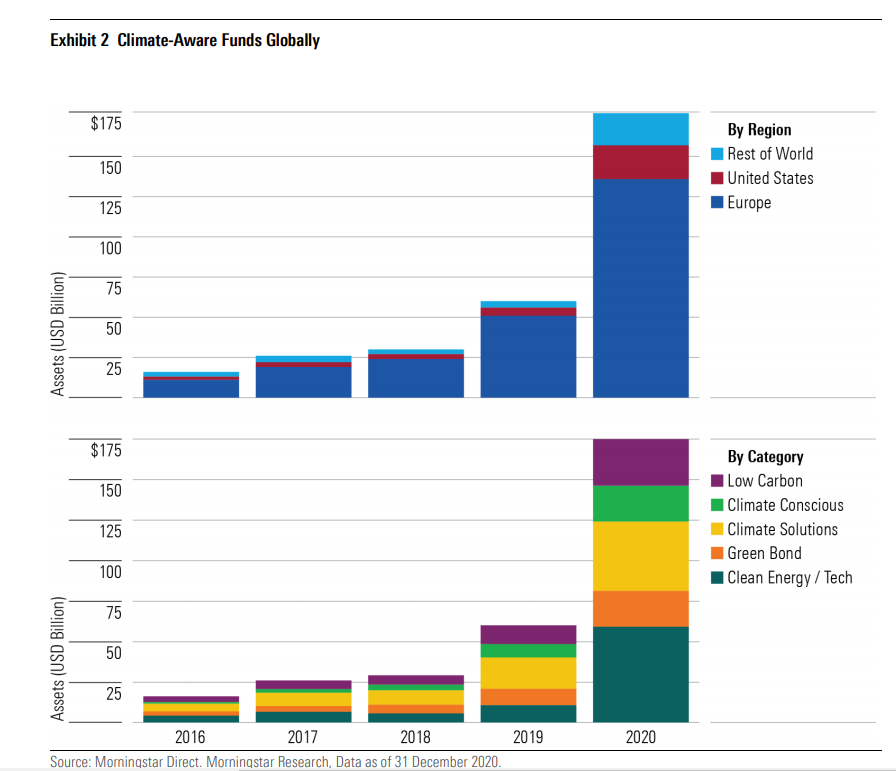

En concreto, Europa cuenta con el mayor universo de fondos de inversión climáticos, con 282 vehículos que gestionan unos 136.000 millones de dólares. Le sigue, de lejos, Estados Unidos, con 42 fondos y 21.000 millones de dólares.

En el resto del mundo, China es el mayor mercado, con un 87% de cuota, que equivale a unos 17.100 millones de dólares en 38 fondos climáticos, según los datos de Morningstar, a cierre de 2020.

Un análisis del proveedor de información estima que hay 400 productos en el universo de fondos de inversión y fondos cotizados (ETF, por sus siglas en inglés) a nivel global. El patrimonio asciende a 177.000 millones de dólares al cierre del 2020, lo que supone tres veces más que hace un año.

Ante esta avalancha de flujos y revalorización, las gestoras lanzaron 76 nuevos fondos con esta temática durante 2020. En Europa, se registraron 52 nuevos productos, de los que 9 eran fondos de gestión pasiva alineados con el Acuerdo de París sobre el clima y referenciados al marco de la transición climática fijado por la Unión Europea.

¿Qué tipos de fondos se incluyen en esta temática?

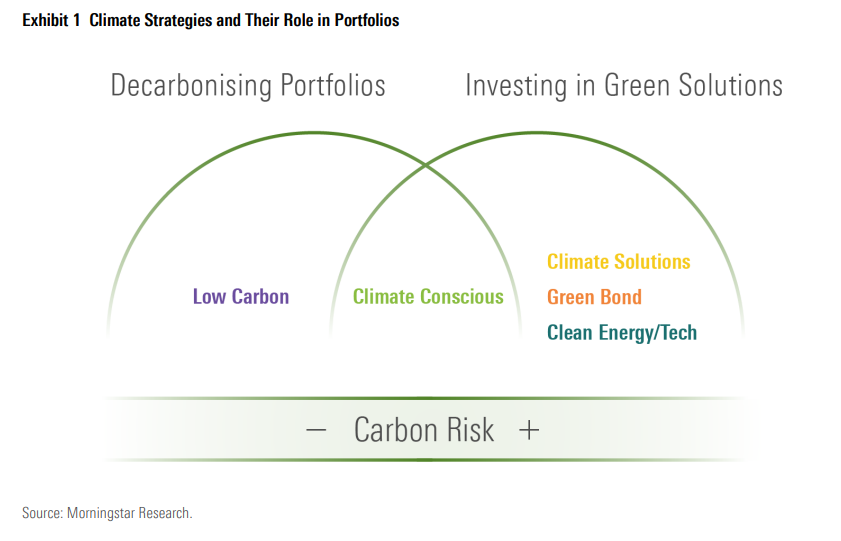

El universo de fondos de inversión que tienen en cuenta el cambio climático es amplio, ya que incluye aproximaciones diversas a la sostenibilidad y diferentes objetivos de inversión, en función del tipo de activos. Morningstar divide esta temática en cinco categorías:

- Fondos de bajo carbono: invierten en compañías con una intensidad reducida en sus emisones o en índices con menor huella de carbono. En este grupo de fondos estaría el Amundi IS Equity Europe Low Carbon.

- Fondos de conciencia climática: los fondos apuestan por corporaciones alineadas con la transición hacia una economía baja en carbono y también aquellas que proveen soluciones relacionadas con el carbono. Es una categoría híbrida, donde se incluiría, por ejemplo, el Aviva Investors Climate Transition Euro Equity.

- Fondos de bonos verdes: esta categoría se centra en los fondos que apuestan por las emisiones de deuda e instrumentos de renta fija que facilitan la transición a una economía verde. Entre ellos, figura DPAM L Bonds Climate Trends Sustainable.

- Fondos de soluciones climáticas: aquí se engloban los fondos que invierten en compañías con productos y servicios que se benefician de la transición hacia una economía baja en carbono. Por ejemplo, el fondo Candriam SRI Equity Climate Action se enmarca en esta división.

- Fondos de tecnología de energías limpias: estos invierten en compañías que facilitan la transición energética, con el foco en sectores como las renovables (eólica o solar, entre otras). Algunos de los fondos en esta categoría son el First Trust Nasdaq Clean Edge Green Energy Index Fund y el RobecoSAM Smart Energy.

Este último es precisamente el tema que más ha llamado la atención de los inversores en el último año. Los fondos centrados en las tecnologías para energías renovables controlan un tercio de los activos invertidos bajo la temática del cambio climático, tras una importante captación en el último trimestre.

Solo en el cuarto trimestre, unos 31.000 millones de dólares fluyeron hacia fondos temáticos del clima, con casi un tercio (10.000 millones de dólares) hacia fondos centrados en estas tecnologías, que tuvieron muy buenos rendimiento en el pasado año.

No obstante, la rentabilidad no debería ser el único factor a tener en cuenta por los inversores climáticos conservadores, ya que las energías limpias ofrecen mucha volatilidad. Tras registrar rentabilidades superiores al 200% y marcarse su mejor año en 2020, los fondos cotizados de tecnologías limpias cayeron más de un 25% en enero.

Buena puntuación también de los factores ‘S’ y ‘G’

Aunque el cambio climático centra el objetivo de inversión de esta temática, algunos inversores pueden estar interesados en una visión más amplia del cumplimiento de los criterios sociales y de buena gobernanza, más allá del foco medioambiental.

En este sentido, el análisis de Morningstar concluye que hay un claro sesgo positivo en cuestiones ESG en los fondos de temática del clima. Así, un 70% de este universo obtiene un rating de 4 o 5 globos, es decir, en los niveles más alto de sostenibilidad.

Los fondos cumplen lo esperado

El informe ‘Investing in Times of Climate Change’ da cuenta de que los fondos enfocados en cuestiones climáticas cumplen sus promesas: un 90% de los fondos de la categoría ‘bajo carbono’ da acceso a compañías con menor intensidad en emisiones de carbono.

Sin embargo, también llama la atención sobre un aspecto, que puede sorprender a algunos inversores que no tengan claro cómo funciona la transición hacia una economía baja de carbono. Y es que los fondos de soluciones climáticas y los de tecnologías para energías limpias tienen notas altas en cuanto al carbón.

¿Cómo es posible? Algunos de estos fondos tienen alto riesgo en cuanto las emisiones de carbono en tanto que invierten en firmas de ‘soluciones verdes’, pero también en compañías de sectores de alta intensidad de emisiones (materias primas, energía o industrial) que contribuyen a desarrollar soluciones para reducir sus propias emisiones y las de otros.