El mercado español de deuda sostenible crece un 70%

Uno de cada ocho euros emitidos hasta el 30 de junio entraron en esta categoría, de acuerdo con los datos de OFISO. La deuda verde bate a la social tras la pandemia

El cambio de tono económico está teniendo repercusiones en la actividad de los emisores españoles en el campo de la sostenibilidad, optando de una forma más clara por las emisiones verdes sobre las sociales, que tuvieron un mayor protagonismo en 2020 tras la aparición del COVID-19.

De acuerdo con los datos adelantados este lunes por OFISO (Observatorio Español de la Financiación Sostenible), hasta el 30 de junio, uno de cada ocho euros emitidos en deuda ya fueron sostenibles y las emisiones de bonos verdes se han convertido en las líderes del mercado, robando protagonismo a los sociales «por el efecto de la mejora de la pandemia», explican desde el observatorio.

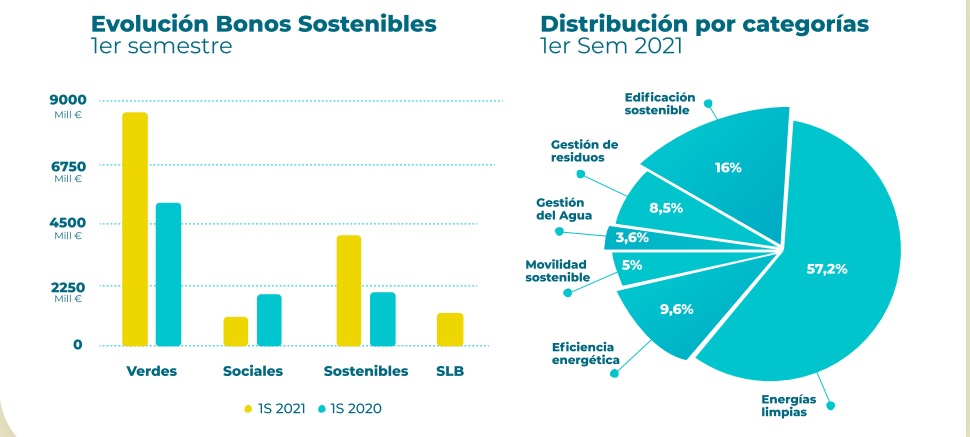

En concreto, en los seis primeros meses del año se pusieron en circulación un total de 15.103 millones de euros en este tipo de emisiones en España, un 70% más que en el mismo periodo del año anterior.

El crecimiento de los bonos verdes, con 8.853 millones, también avanzó en la misma proporción que el conjunto del mercado. Los bonos sostenibles (integran criterios sociales y verdes), fueron los segundos con mayor volumen, al alcanzar los 4.000 millones y lograr un crecimiento del 112% respecto al mismo periodo del año anterior.

El segmento de los bonos sociales fue el único que retrocedió -un 45%, a 1.000 millones de euros- y gracias a Repsol se ha estrenado el mercado de bonos ligados a objetivos de sostenibilidad, con su colocación de 1.250 millones.

En el conjunto del mundo, esta última modalidad -que se espera que gane actividad en el mercado español en los próximos meses-, se multiplicó por más de 10 veces entre enero y el 30 de junio, hasta los 32.592 millones.

Las emisiones totales de todas las familias de deuda sostenible alcanzaron los 443.934 millones; con un crecimiento del 123% respecto al mismo periodo del año anterior.

Las colocaciones de deuda verde también doblaron su volumen, para alcanzar los 208.347 millones; y las de bonos sociales y sostenibles, crecieron un 143 y 67%, respectivamente, hasta los 117.997 y 84.998 millones.

Los volúmenes irán a más en los próximos meses

Si se cumplen las expectativas, la deuda verde debería continuar marcando récords en España este ejercicio gracias a la irrupción de la emisión inaugural del Tesoro, que se sumará a la gran actividad corporativa que ya se está dando.

La expansión que se está produciendo a nivel global lo que hace prever a los banqueros de inversión que este año se cruzará por primera vez la barrera del billón de dólares de emisiones en deuda sostenible.

La posibilidad de obtener mejores tipos de interés, pero también la de diversificar la base de inversores, incluso el dar un toque de ‘marketing’ sostenible a cada compañía, están detrás del acelerón que están dando las empresas a este tipo de emisiones.

Paulatinamente, además, se espera que el perfil sostenible de cada empresa afecte a las emisiones habituales. El anuncio de que el Banco Central Europeo (BCE) pedirá datos ligados a la sostenibilidad para que se puedan utilizar ciertas emisiones como colaterales, o incluso para que un bono sea elegible para formar parte de su programa de compra de deuda corporativa, ya anticipa que estos criterios van a ganar relevancia.

Por el momento, lo que la entidad que lidera Christine Lagarde no hará será comprar de forma especialmente activa deuda verde. La intervención del BCE en este mercado, que crece, pero que todavía es pequeño comparado con el conjunto de la deuda mundial, podría alterar los precios y robar liquidez.

El Banco de Japón, sin embargo, sí está dispuesto a operar sobres estas emisiones y ya ha avanzado que adquirirá colocaciones verdes de emisores extranjeros como una de sus medidas de apoyo en la lucha contra el cambio climático.

Un incentivo para que las empresas continúen emitiendo este tipo bonos.